Geldanlage für junge Menschen: Die besten Investmentmöglichkeiten im Jahr 2023

- Arndt Kussmann

![Ein Frau mit einem Katzenkopf steht neben einem Geldstapel [© Porechenskaya – stock.adobe.com]](https://www.e-fellows.net/uploads/NEU-Medienbibliothek/Symbolbilder/_articleImageSmall/3222185/Muenze-Erfolg-Kapital.jpg)

Porechenskaya – stock.adobe.com

Zinserhöhungen, Inflation, Lieferengpässe, Energiekrise, Ukraine-Krieg – das Jahr 2023 ermutigt nicht wirklich dazu, dein verdientes Geld zu investieren. Oder solltest du jetzt erst recht mit dem Investieren anfangen? Die Antwort lautet: unbedingt!

Der renommierte US-amerikanische Finanzmarktforscher William Bernstein wird gerne mit folgendem Satz zitiert: “Wenn Sie um die 20 sind und gerade begonnen haben zu sparen, dann fallen Sie auf die Knie und beten für den nächsten Crash.”

Wenn du mit dem Kapitalmarkt bislang noch nicht in Berührung gekommen bist, dann lässt dich dieses Zitat wohl zu Recht etwas erstaunt zurück. Wieso sollte ein Crash etwas Gutes sein? William Bernstein zielt damit auf etwas ab, dass sich tatsächlich viele Anleger:innen wünschen, kurz bevor sie mit dem Investieren anfangen: fallende Kurse!

Der Zusammenhang ist relativ einfach zu erklären. Wenn du in Aktien oder ETFs investierst, dann erwirbst du damit Anteile an Unternehmen. Wenn es den Unternehmen gut geht und sie Gewinne einfahren, steigt in der Regel ihr Aktienkurs und du als Anteilsinhaber:in verdienst kräftig mit. Um diesen Verdienst zu maximieren, möchten Anleger:innen am liebsten dann einsteigen, wenn die Kurse ganz weit unten sind. Das nennt man auch Market Timing. Doch Vorsicht: Market Timing funktioniert in der Praxis nicht dauerhaft – das wurde von der Forschung auch mehrfach bestätigt.

Über deine Möglichkeiten Geld anzulegen

Wenn du darüber nachdenkst, ob und wie du dein Geld sinnvoll anlegen kannst, solltest du eine Partizipation am Kapitalmarkt – also zum Beispiel Investments in Aktien und gegebenenfalls auch in Anleihen – unbedingt in Erwägung ziehen. Denn gerade für junge Berufstätige (aber auch Studierende) gibt es im Jahr 2023 eigentlich keine sinnvolleren Alternativen bei der Geldanlage, allein schon, weil viele Optionen, die du früher einmal hattest, heute obsolet sind, beispielsweise weil sie keine Rendite mehr bringen:

- Die Zinsen auf dem Tagesgeldkonto oder Sparbuch sind trotz der Zinswende immer noch zu gering, um sinnvoll zu sparen.

- Immobilienpreise und Baukosten sind gerade auf einem Rekordhoch. Direkte Investments erfordern zudem einen hohen Kapitaleinsatz und sind auch mit einem sogenannten Klumpenrisiko verbunden.

- Staatliche geförderte Produkte, wie die Rürup- oder Riester-Rente, lohnen sich nur in wenigen Fällen und sind für junge Menschen meist uninteressant.

- Kapitalbildende Lebensversicherungen sind in der Regel sehr teuer und so niedrig verzinst, dass sie keine nennenswerte Rendite abwerfen.

Somit wird die aktienbasierte Altersvorsorge für junge Menschen immer mehr zum Muss.

Hinzu kommt: Obwohl die Zinssätze in letzter Zeit gestiegen sind, bleibt der Realzins – also der Zinssatz abzüglich der Inflation – immer noch deutlich negativ. Das bedeutet, dass das angelegte Geld aufgrund der Inflation an Kaufkraft verliert. Daher müssen Investments möglichst hohe Renditen bringen, um den Kaufkraftverlust der Inflation auszugleichen. Aktienfonds können das recht gut.

Über den Autor

Arndt Kussmann ist der Leiter der Investmentkommunikation und Analyse bei der Quirin Privatbank. Dort arbeitet er bereits seit 15 Jahren als zertifizierter Wertpapieranalyst. Bevor er zur Quirin Privatbank wechselte, zu der auch den Robo-Advisor quirion gehört, war Kussmann viele Jahre als Wertpapierberater im Sparkassensektor und als Vermögensverwalter tätig.

2023 – alles auf Aktien?

Wenn du dir die Zeit nimmst, dann kannst du dein Geld relativ einfach erfolgreich und risikooptimiert in Aktien anlegen: Wenn du beim Investieren erfolgreich sind willst, solltest du insbesondere auf diese drei Dinge achten:

- einen langen Anlagehorizont (je länger, desto höher die Chancen auf Renditen)

- eine breite Streuung (zum Beispiel mit weltweiten Aktienfonds und gegebenenfalls auch mit Anleihen)

- dein persönliches Risikoprofil

Dein persönliches Risikoprofil kannst du etwa von einem Robo-Advisor ermitteln lassen. Das geht relativ einfach über einen Online-Fragebogen. Prinzipiell geht es bei deinem persönlichen Risikoprofil darum, herauszufinden, wie gut du mit Schwankungen an den Kapitalmärkten (zum Beispiel in Krisen) umgehen kannst. Anleger:innen, die mehr Risiko in Kauf nehmen, investieren beispielsweise zu 100 Prozent in Aktienfonds. Weniger risikobereite Anleger:innen nehmen einen gewissen Prozentsatz Anleihen hinzu, weil diese meist deutlich weniger schwanken.

Doch auch auf die breite Streuung kommt es bei der Geldanlage bei jungen Menschen an. Deshalb investiert man auch besser nicht in Einzelaktien, weil dann das Ausfallrisiko einfach zu hoch ist. Den einfachsten und besten Zugang bieten dir ETFs, weil damit breit gestreut in viele Unternehmen und gleichzeitig kostengünstig investiert werden kann.

Investieren in Welt-ETFs: Ist ein ETF schon genug?

Wenn du in ETFs investieren möchtest, gibt es sogenannte Welt-ETFs, die mehr als 1.000 oder 2.000 Unternehmen in einem Produkt bündeln.

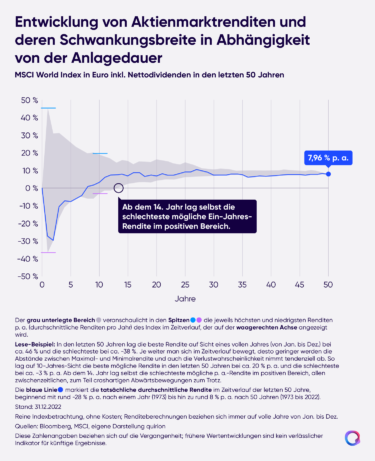

Basierend auf der wissenschaftlichen Erkenntnis, dass ein breit diversifiziertes Portfolio in die ganze Welt – zumindest ab einer Laufzeit von etwa 15 Jahren – in aller Regel erfolgreich ist (siehe Grafik), fragst du dich vielleicht, ob schon ein einzelner Welt-ETF ausreicht, um optimal an der Entwicklung der Weltwirtschaft teilzuhaben, die seit Jahrzehnten wächst und wächst – aber natürlich mit einigen Schwankungen.

Wenn ja, welcher (Welt-)ETF wäre denn der Richtige? Wenn du in die ganze Welt investieren möchtest, stößt du relativ schnell auf den bekannten Welt-Index MSCI World. Allerdings zeigt sich auch bei ihm, dass ein einzelner Welt-ETF immer noch unzureichend ist, um ein – aus finanzwissenschaftlicher Sicht – ideales Portfolio zu erstellen, auch wenn er auf den ersten Blick attraktive Renditen abwirft.

Das liegt daran, dass der MSCI-World-Index bei genauerer Betrachtung gar nicht in die ganze Welt investiert. Um wirklich alle investierbaren Märkte abzudecken, sollte man mehrere Ebenen berücksichtigen. Dazu gehören

- Länder (Industrie- und Schwellenländer)

- Branchen (Technologie, Finanzen, Konsumgüter, usw.)

- Unternehmensgrößen (Small Caps, Mid Caps, Large Caps/Blue Chips)

Obwohl der MSCI World in über 1.500 Unternehmen investiert, stammen diese nur aus 23 Industriestaaten. Das bedeutet, dass aufstrebende Schwellenländer wie China und Indien sowie kleine Unternehmen komplett fehlen. Zudem ist der Index zu stark im Technologiesektor und hat eine übermäßige Abhängigkeit von den USA (rund 68 Prozent des investierten Geldes). Dadurch entstehen Klumpenrisiken, die unnötig hohe Schwankungen verursachen können. Es gibt jedoch Möglichkeiten, diese Risiken zu vermeiden.

Investieren in die ganze Welt mit weniger Risiken?

Wenn du den Weltmarkt genauer abbilden möchtest, solltest du mehrere ETFs suchen, die möglichst diversifiziert in die ganze Welt investieren – also in möglichst viele Branchen und verschieden große Unternehmen.

Im Idealfall solltest du dich nach ETFs umsehen, die auch in aufstrebende Schwellenländer wie China und Indien sowie in kleine Unternehmen investieren. Zudem solltest du darauf achten, dass die ETFs breit in verschiedene Sektoren investieren, um das Risiko noch besser zu streuen. Denn nur ein möglichst breit diversifiziertes Portfolio in die ganze Welt bietet das beste Verhältnis aus zu erwartender Rendite und zu erwartendem Risiko.

Werde e‑fellows.net-Gastautor

Du möchtest auch für unsere Website schreiben, anderen e-fellows wertvolle Tipps geben oder sie mit deinen Erfahrungen rund um dein Studium und deine Karriere begeistern? Schick uns deine Artikelidee – oder wähle einfach ein von uns vorgeschlagenes Thema aus – und erzähl uns in einer formlosen E-Mail an redaktion@e-fellows.net, wie du dir einen Beitrag dazu vorstellst.

![Eine Hand hält eine Geldmünze über einer Geldbörse [© Porechenskaya – stock.adobe.com]](https://www.e-fellows.net/uploads/NEU-Medienbibliothek/Symbolbilder/_card/3222189/Muenze-Geldboerse-Kapital.jpg)

![Ein Kopf einer Statue hält mehrere Geldscheine in der Hand [© Марина Демешко – stock.adobe.com]](https://www.e-fellows.net/uploads/NEU-Medienbibliothek/Symbolbilder/_card/3222133/Geldscheine-Reichtum-Vermoegen.jpg)